11. detsember 2019

Nii nagu konkureerivad maailma tuntuimad ülikoolid iga-aastastes edetabelites parima haridusasutuse tiitlile ning ülikoolivahelistes spordivõistlustes säravaimatele medalitele, reastatakse nende tulemusi ka investeeringute juhtimises, kust ühtteist on kasulik kõrva taha panna ka jaeinvestoritel.

Kuigi tippülikoolidel võivad olla väga kõrged õppemaksud, ei piisa sellest kulude täielikuks katmiseks, mistõttu on eelarvetes väga oluliseks finantseerimise allikaks kujunenud annetused. Kuna needki võivad olla väga kõikuvad, on aastakümnete jooksul toetusi säästetud ja investeeritud erinevatesse varaklassidesse, kasvatades neist fondid, mis küündivad mitmekümnete miljardite dollariteni (Harvardi Ülikoolil näiteks 40,9 miljardit dollarit, Yale’il 30,3 miljardit ja Stanfordil 27,7 miljardit dollarit).

Idee ei erine meie kõigi pikaajalisest säästmise ja investeerimise vajadusest, et mustemateks päevadeks oleks olemas rahaline tagavara või pensionipõlveks lisatulu allikas, mille abil saaks palga lõppedes jätkata harjumuspärast elu.

Ülikoolide jaoks on oluline oma sääste kasvatada, kuna nendest finantseeritakse igapäevategevust, õppejõudude palkasid, hoonete renoveerimist ja ehitamist ning toetusi. 2020. fiskaalaastal suunab Yale investeerimisfondist ülikooli eelarvesse 1,4 miljardit dollarit, mis on 34% osakaaluga suurim tuluallikas, kasvades keskmiselt ligi 9% aastas.

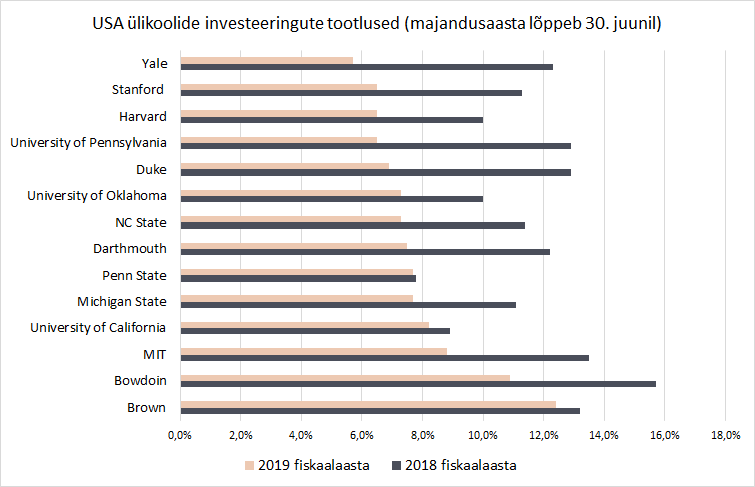

Kui kalendri järgi on veel aega mõned nädalad, et saaks aastale joone alla tõmmata, siis paljudel ülikoolidel lõppeb majandusaasta 30. juuniga, mis annab võimaluse vaadata juba värskemaid investeerimistulemusi. Tänavust edetabelit kroonis Brown, kelle investeerimismeeskond kasvatas ülikooli varade väärtust 13,2% ning üle 10% tootlus suutis saavutada veel Bowdoin, mis kuulub Ühendriikide kõrgeimalt hinnatud vabade kunstide kolledžite sekka.

Allikas: Bloomberg

Vahest mõnevõrra üllatuslikult leiab aga tabeli lõpust 5,7% tootlusega Yale’i Ülikooli, mis on harilikult kuulunud nimekirja etteotsa. Yale’i möödunud majandusaasta tulemus ei pruugi tunduda silmapaistev võrreldes konkurentide või USA aktsiaturuga, ent kui vaadata 2018. majandusaastat, mil Yale’i investeeringute tootlus oli +12,3% ning Ühendriikide aktsiaturg kaotas koos dividendidega 4,3%, siis on mõistetav ütlus, et aastad pole vennad ning strateegia efektiivsust näitab pigem pikaajaline tulemus.

Siin teeb Yale’i Ülikool kahtlemata silmad ette paljudele: viimase 20 aasta jooksul on investeeringuid kasvatatud keskmiselt 11,4% aastas (10 aasta keskmine 11,1%), lüües tublisti riigi kolledžite ja ülikoolide 6,5% keskmist näitajat (10 a keskmine 8,5%). Paljuski on see tänu David Swensenile, kes alustas Yale’i investeeringute juhtimist 1985. aastal, mil varade maht oli miljard dollarit ning kes töötas välja mudeli, mida nüüd kasutavad mitte ainult ka teised ülikoolid, vaid oluliselt laiem institutsionaalsete investorite ring.

Warren Buffett võib öelda, et investeerimiseks piisab S&P 500 indeksfondi ostmisest, kuid see strateegia võib pigem sobida suurele hulgale väikeinvestoritele, kellel pole aega või teadmist üritada leida turul ebaefektiivsusi ning saavutada parema riski-tulu suhtega tootlust. Yale’i ligi 30st inimesest koosneval investeerimismeeskonnal aga neid ressursse leidub, püüdes võimalusi oluliselt laiemast varade spektrist kui lihtsalt aktsiad, võlakirjad, toorained ja kinnisvara.

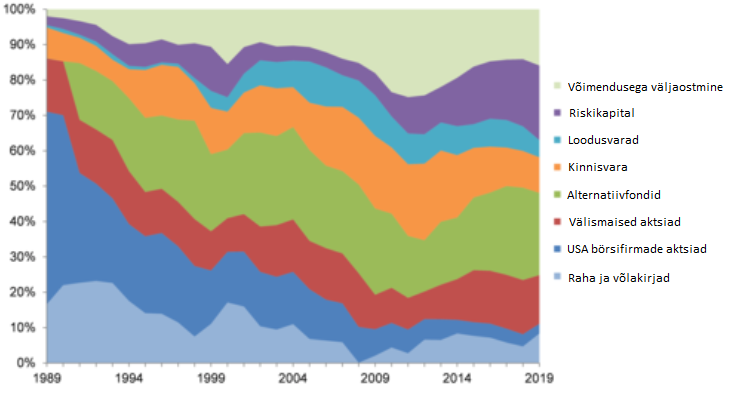

Swenseni eestvedamisel on märkimisväärselt vähendatud koduturu ehk USA börsil kaubeldavate aktsiate osakaalu, hajutades investeeringuid rohkem alternatiivsetesse varaklassidesse (1989. aastal moodustasid USA aktsiad ja võlakirjad koos vaba rahaga fondist 75%, praegu aga alla kümnendiku) nagu erakapitaliinvesteeringud, loodusressursid ja alternatiivfondid (absolute return – erinevaid finantsinstrumente kasutades sihitakse positiivset tootlust ka siis, kui turud on languses).

Vale oleks öelda, et USA aktsiate osakaal on fondis pea olematu, sest koduturu ettevõtete aktsiakapital on esindatud ka läbi võimendusega väljaostmise strateegia (leveraged buyout – laenukapitaliga finantseeritakse olulise osaluse ost ettevõttes) ja riskikapitali (venture capital – keskendutakse varajases arengufaasis suure kasvupotentsiaaliga ettevõtmistele).

Allikas: Yale

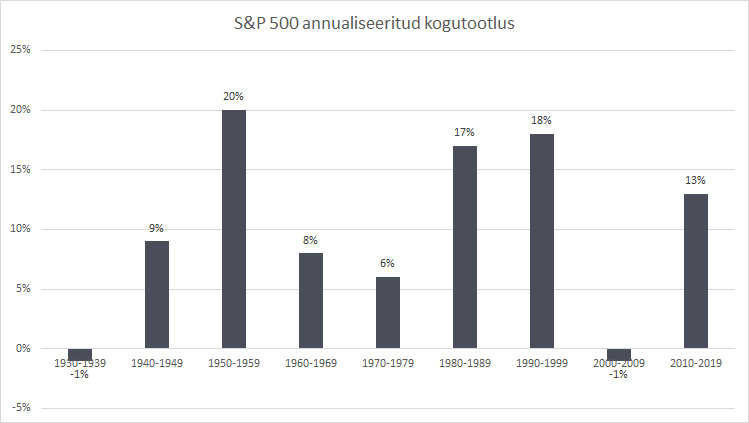

Kriitikud on kiired ülikoolide investeerimismeeskondadele ette heitma fakti, et tootlused oleksid võinud viimase kümne aasta jooksul olla isegi paremad, kui investeeringutes oleks USA börsiettevõtete osakaal olnud suurem, sest S&P 500 indeksi viimase kümne aasta keskmiseks tootlus on olnud 13%.

Allikas: theirrelevantinvestor.com

Siinkohal tuleb nentida, et Ühendriikide aktsiaturg on tõepoolest osutunud kriisijärgsel perioodil tugevaks, kuid ajalooliselt võib seda pidada pigem erakordseks saavutuseks. Kas samasugune tõus võiks jätkuda ka järgmise 10-20 aasta jooksul? Välistatud see ei ole, kuid kui vaadata praeguseid valuatsioone, mis on pikaajalise tootluse ootuse määramisel üheks otsustavamaks muutujaks, siis pigem viitavad kõrged hinnatasemed keskmisest kesisemale tulevikule.

Morgan Stanley hinnangul on järgmise kümne aasta perspektiivis 60% USA aktsiatest ning 40% valitsuse võlakirjadest koosneva portfelli keskmine oodatav aastane tootlus 4,1%, mis oleks üks madalamaid tulemusi alates 1950. aastast. Pikaajaline kasv kujuneks veelgi nõrgemaks, kui ettevõtete praegused tavapärasest kõrgemad marginaalid peaksid normaliseeruma.

Jaeinvestoril on keeruline võtta Yale’i mudelit endale eeskujuks ning panna samasugustest investeeringutest portfell kokku puhtalt juba seetõttu, et Yale pääseb tänu oma suurusele ja tuntusele ligi tehingutele ja varahalduritele, millest paljud teised investorid võivad vaid unistada.

Oluline pole siit mitte kaasa võtta seda, kui palju portfellist peaks teatud varaklassis olema, vaid pigem näha tervikliku portfelli koostamise ja riskide juhtimise olulisust. Jaeinvestorid on üldiselt kallutatud oma koduturu avalikult kaubeldavate väärtpaberite suunas, mis on mõistetav arvestades võimalikku informatsiooni kättesaadavuse eelist. Samuti kiputakse eelistama suurfirmasid ning parasjagu populaarseid nimesid, kuid sellistes olukordades peitub ka varade tugevam ühes taktis liikumise oht, mis võib negatiivse sündmuse korral portfelli väärtust talumatult palju kahjustada.

Nii nagu pensioni kogumisel ei taheta seista silmitsi olukorraga, kus aktsiaturgude korrektsioon või krahh hakkab oluliselt mõjutama eluolu, soovib ka Yale’i Ülikool omada võimalikult tugevat kontrolli riski üle, et investeerimisfondi väärtus võiks mõnel aastal drastiliselt väheneda ning piirata tulevikus ülikooli tegevust ja arengut. David Swensen on veendunud, et investeeringute hajutamise läbi on võimalik teenida tootlust madalamate riskide juures, sest erinevad varaklassid käituvad erinevates majanduslikes tingimustes, inflatsiooni ja intressimäära keskkondades isemoodi. Selleks vaadatakse avalikult kaubeldavatest instrumentidest isegi kaugemale. Börsiväliste tehingute puhul on likviidsus palju kesisem aga seda enam avaneb võimalusi lõigata kasu ebaefektiivsust ning kuna ülikooli investeerimise horisont on pikk, siis ei kardeta ootuste realiseerimiseks raha kauemaks siduda.

Paratamatult tähendab kõrge oodatava tootluse jahtimine ja riskide teadlik juhtimine, et varade leidmiseks ja analüüsimiseks (Yale’i puhul ka edukate varahaldurite tuvastamiseks) peab väga hästi tundma investeerimismaastikku ning eraldama palju ajalist ressurssi. Kui see pühendumus on olemas, siis tõestavad nii Yale kui ka mitmed teised tippülikoolid, kes on viimase 20 aasta jooksul ületanud S&P 500 indeksi keskmiselt u 6% aastast tootlust (koos dividendidega) ligi kaks korda kõrgema tulemusega, et investeeringuid aktiivselt juhtides on võimalik turgu pikaajaliselt lüüa. Ning ajal, mil selja taha on jäämas passiivse investeerimise jaoks väga edukaks osutunud kümnend, võib käed-külge lähenemine järgmise kümne aasta jooksul olla seda enam taas hinnas.

Erko Rebane

LHV finantsportaali sisujuht

Vaata kõiki uudiseid