LHV Pensionifond L

Это разумный выбор, если:

- Ваш порог риска - средний,

- Вы хотите, чтобы накопленные к пенсии средства росли в течение длительного времени.

Устойчивый к кризисам флагман L

- Стратегия фонда L основана на принципе, что предпосылкой для получения достойной доходности является способность избегать больших потерь. Именно поэтому мы диверсифицируем инвестиции этого фонда между несколькими классами активов. Поскольку удельный вес акций является умеренным, фонд менее подвержен влиянию колебаний фондовых рынков.

- Недвижимость как класс активов составляет чуть более 20% инвестиций фонда, обеспечивая надежный и стабильный денежный поток в условиях инфляции. Мы оцениваем объекты недвижимости раз в год.

- Фонд L управляется активно, что позволяет держать риски под контролем и сохранять деньги вкладчиков в безопасности. Наша инвестиционная команда принимает решения на основе тщательного анализа и исходя из экономической ситуации.

Кристо Ойдермаа

Управляющий фондом LHV

„Имея диверсифицированный портфель, можно выйти из кризисов с довольно незначительными потерями. Пенсионный фонд L уже 12 лет подряд приносит положительную доходность.“

Крупнейшие инвестиции

Данные приведены по состоянию на 30.11.2024 г.

| Крупнейшие инвестиции | |

|---|---|

| ZKB Gold ETF | 3,69% |

| Investindustrial VII L.P. | 3,31% |

| iShares Gold Producers UCITS ETF | 3,15% |

| France Treasury Bill 25/02/2025 | 2,92% |

| German Treasury Bill 11/12/2024 | 2,87% |

| AMUNDI EURO STOXX BANKS UCITS ETF | 2,80% |

| EfTEN Real Estate Fund | 2,70% |

| Partners Group Direct Equity 2019 | 2,42% |

| East Capital Baltic Property Fund III | 2,29% |

| Usaldusfond BaltCap Private Equity Fund III | 2,12% |

Крупнейшие инвестиции в Эстонию

| Крупнейшие инвестиции в Эстонию | |

|---|---|

| East Capital Baltic Property Fund III | 2,29% |

| Usaldusfond BaltCap Private Equity Fund III | 2,12% |

| East Capital Real Estate Fund IV | 1,70% |

Классы активов

Информация о фонде

| Информация о фонде | |

|---|---|

| Объем фонда (по состоянию на 30.11.2024) | 851 607 923 € |

| Управляющий фондом | LHV Varahaldus |

| Доля собственного участия в фонде | 1 600 000 паев |

| Плата за услуги Депозитария | 0.0403% (оплачивает LHV) |

| Депозитарий | AS SEB Pank |

Плата за вход: 0%

Плата за выход: 0%

Плата за управление: 0,6120%

Комиссия за успех: Поощрительная премия составляет 20% от положительной разницы между результатами фонда и базовым индексом, премия не может превышать 2% от объема фонда. Поощрительная премия на 2021 год 0,24%.

Текущие платы (в т.ч. плата за управление): 1,56%

Показатель текущих плат является прогнозом на основе действующих плат за управление и прочих расходов по данным за 2023 год. Размер текущих плат может варьироваться.

Условия

Проспекты

Ноябрь 2024: Мы увеличили объем нашего портфеля прямых инвестиций

Кристо Ойдермаа и Ромет Энок, управляющие фондами

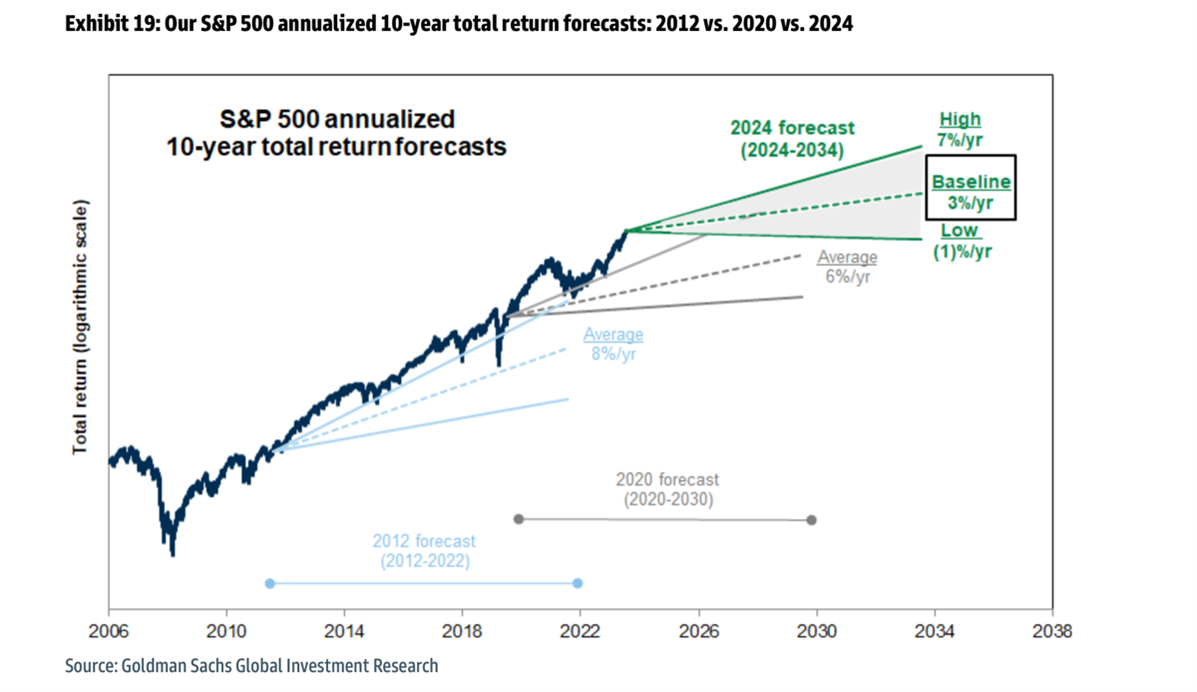

После победы Дональда Трампа индексы США сильно выросли, а индекс SP500 завершил ноябрь в плюсе, прибавив в долларовом выражении 5,7%. Европейский индекс Euro Stoxx 50 за месяц снизился в евро на 0,4%. Индекс развивающихся рынков за месяц упал в долларах на 3,7%, во многом благодаря Китаю, который потерял 4,4%. Индекс стран Балтии OMX Baltic Benchmark за месяц упал на 3%.

В течение месяца мы увеличили нашу позицию в Fortum. В ноябре наиболее позитивно повлияли на доходность наши позиции, связанные с энергетикой, которые увеличились в пределах 5–27%. Наибольший негативный вклад внесла одна из наших позиций по золоту, которая упала почти на 9%, а также индекс европейских банков, потерявший около 3,2%, и наша позиция по энергетическим металлам, которая снизилась примерно на 6,3%. Мы по-прежнему видим хорошие возможности в сырьевом секторе, благодаря защите, которую этот сектор предлагает в сложной геополитической среде, а также в компаниях Скандинавии, которые гарантируют качество и обладают высокой конкурентоспособностью. В последние месяцы мы также увеличили нашу долю в акциях США и намерены наращивать эту открытость и в будущем.

В ноябре EfTEN Real Estate Fund 5 объявил, что вместе с шестью эстонскими предпринимателями приобретает центр Kristiine стоимостью 123,5 миллиона евро, что также является последней инвестицией фонда. Площадь центра составляет 61 600 м2, в нем 120 арендаторов, крупнейшие из которых – Prisma и Apollo. Покупка здания финансируется как за счет собственного капитала, так и синдицированного кредита SEB и Swedbank.

В прошлом месяце мы снова увеличили наш портфель прямых инвестиций, подписав договор займа с действующей в сфере недвижимости компанией Eastnine, ориентированной в основном на литовский и польский рынки. Срок действия договора займа – три года, а проценты, получаемые пенсионным фондом, составляют 8,5% в год. Eastnine также привлекла новый собственный капитал и обеспеченный кредит от банков и продолжила свои планы роста на польском рынке коммерческой недвижимости. Компания, у которой ранее были инвестиции и в Эстонии, теперь сосредоточилась главным образом на польском рынке, и после нынешней крупной сделки польская недвижимость составляет большую часть портфеля компании.

Октябрь 2024: В портфеле акций результат обеспечило золото

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Индекс США S&P 500 завершил октябрь снижением в долларах на 1%, а доходность европейского индекса Euro Stoxx 50 в евро составила –3,3%. Индекс развивающихся рынков за месяц упал в долларах на 4,4%, основное снижение пришлось на Китай, индекс которого потерял в долларах 6%. В Китае большая волна оптимизма, прокатившаяся в сентябре, немного утихла. Индекс стран Балтии OMX Baltic Benchmark за месяц вырос на 3,5%.

В октябре мы приобрели в фонды финскую энергетическую компанию Fortum, сократили в фондах нашу позицию по золоту и продали из фондов L и Aktiivne III финское предприятие розничной торговли Kesko. Что касается портфеля акций, то тут наиболее позитивный вклад внесли наши позиции, связанные с золотом, которые выросли на 4,5–7,5%, и индексный фонд европейских банков, который вырос за месяц на 3,5%. А наибольший отрицательный вклад внесли наши позиции по энергетическим металлам, которые упали за месяц на 7–9%, а также наша китайская позиция Alibaba, которая потеряла примерно 12%.

Мы по-прежнему видим хорошие возможности в сырьевом секторе, благодаря защите, которую этот сектор предлагает в сложной геополитической среде, а также в компаниях Скандинавии, которые гарантируют качество и обладают высокой конкурентоспособностью. В последние месяцы мы также увеличили нашу долю в акциях США и намерены наращивать эту открытость и в будущем.

Октябрь был довольно активным месяцем для EfTEN Real Estate Fund, который приобрел логистический центр и подписал договор на покупку производственно-складского здания. В расположенном в Таллинне логистическом центре якорным арендатором является ELP Logistics OÜ, который останется арендатором недвижимости как минимум на десять лет. Строящееся производственно-складское здание в волости Харку предназначается для компании ICONFIT, ведущего производителя спортивного, диетического и здорового питания в странах Балтии. Компания также заключила с фондом долгосрочный договор аренды на десять лет.

В портфеле облигаций мы обналичили еще одну значимую позицию – если летом после повышения цен мы продали облигации Volkswagen, а в сентябре компания Sunly погасила кредит, то теперь мы продали долгосрочную инвестицию в облигации Riigi Kinnisvara AS. Цены облигаций на фондовых биржах существенно выросли, и поэтому при рассмотрении новых инвестиций мы вновь задумываемся о прямых инвестициях. В качестве следующей потенциальной сделки в портфеле мы рассматриваем приобретение новой позиции, и это будет внебиржевая позиция.

Сентябрь 2024: Крупнейшие индексы завершили месяц в плюсе

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Начало сентября было довольно волатильным, как и начало августа, но крупнейшие индексы все же завершили месяц в плюсе. Индекс США S&P 500 прибавил за месяц в долларах 2%, а европейский индекс Euro Stoxx 50 в евро 0,9%. Индекс развивающихся рынков вырос за сентябрь в долларах на 6,4%, что произошло в основном за счет Китая, индекс которого повысился в долларах на 23,5%. Что касается Китая, то рынки были воодушевлены долгожданными крупными государственными вложениями в стимулирование экономики. Индекс стран Балтии OMX Baltic Benchmark в течение месяца практически не изменился, его доходность составила –0,8%.

В сентябре после шестилетнего инвестирования фонд Livonia продал свою долю в литовской компании Freor, покупателем стало руководство компании. Freor производит высококачественное холодильное оборудование, призванное помочь предприятиям розничной торговли продуктами питания снизить воздействие на окружающую среду и энергопотребление. Компания была основана в 2000 году и за последние почти 25 лет сумела расширить свою деятельность на 55 стран.

В сентябре мы продали шесть инвестиций из портфеля акций: Siemens Healthineers, Roche Holding, GN Store Nord, Huhtamäki, Valmet и Agnico Eagle Mines. Новых покупок фонд не совершал.

В течение месяца наилучшие результаты показали наши позиции по энергетическим металлам, физическому золоту и Alibaba, поскольку настроение участников рынка значительно улучшилось в связи с сообщением о том, что правительство Китая начинает больше поддерживать экономику. Негативнее всего на результаты фонда в сентябре повлияли инвестиции в энергетический сектор и золотодобывающую компанию Barrick Gold Corp. Мы по-прежнему видим хорошие возможности в сырьевом секторе благодаря защите, которую этот сектор предлагает инвестору в сложной геополитической среде, а также в компаниях Северных стран, которые гарантируют качество и обладают высокой конкурентоспособностью.

Одна из наших значительных прямых инвестиций в портфеле облигаций фонда завершилась, когда компания Sunly погасила свои облигации. В 2020 году компания привлекла 13 миллионов евро из фондов LHV на инвестиции в возобновляемую энергию. Все это время Sunly росла настолько быстро, что если четыре года назад ее собственный капитал находился на уровне также 13 миллионов евро, то к концу 2023 года ей удалось вырасти в компанию с уставным капиталом почти 300 миллионов евро. Доходность наших инвестиций в облигации составила за этот период около 9% годовых.

Мы продолжаем искать новые местные проекты, в которых инвестиции пенсионных фондов LHV могут способствовать скачку развития.

Август 2024: Позиции по золоту в августе выросли на 4–8%

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Август выдался для рынков достаточно волатильным. После падения в начале месяца индекс S&P 500 восстановился и завершил месяц ростом в долларах на 2,3%. Европейский индекс Euro Stoxx 50 завершил август ростом в евро на 1,8%. Индекс развивающихся рынков за месяц вырос в долларах на 1,4%, при этом Китай, крупнейший игрок индекса, прибавил 1%. Индекс стран Балтии OMX Baltic Benchmark в августе упал в евро на 2,7%.

В прошлом месяце наибольший вклад в портфель акций фонда внесли позиции по золоту, которые подорожали на 4–8%, и индекс европейских банков, который вырос на 3,4%. Самую низкую доходность показали инвестиции, связанные с энергией и серебром, которые упали на 15–20% и 11% соответственно.

В августе пенсионные фонды LHV продали долю в фонде Birdeye Timber Fund 1, инвестирующем в лесное хозяйство, в результате чего мы получили 8,4 миллиона евро. Период инвестирования составил десять лет, в течение которых мы внесли свой вклад в развитие лесов Эстонии и управление лесным портфелем. Лесные угодья как класс активов – это реальный актив. Этот класс активов менее волатилен, чем такие традиционные инвестиции, как акции и облигации.

Мы по-прежнему видим хорошие возможности в сырьевом секторе благодаря структурному дефициту предложения и защите, которую он предлагает в нынешней неопределенной геополитической среде.

Июль 2024: Позиции, связанные с драгоценными металлами, повлияли положительно

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Июль был довольно волатильным месяцем на фондовых биржах. В то время как индекс S&P 500, представляющий в основном акции технологических компаний, в течение месяца падал и завершил его с доходностью в долларах 1,1%, гораздо более позитивным июль был для индекса Dow Jones, который отражает состояние старых предприятий промышленного сектора: доходность индекса за месяц составила 4,4%.

Для европейского индекса Euro Stoxx 50 июль практически не принес изменений: индекс снизился в евро на 0,3%. Индекс развивающихся рынков в целом также не изменился. Негативное влияние на индекс оказали акции Китая, которые упали в долларах на 2,2%, а положительное – главным образом, акции Индии и Индонезии, которые подорожали на 3,9% и 3,5% соответственно. Индекс стран Балтии OMX Baltic Benchmark за месяц вырос в евро примерно на 1%.

В июле BaltCap, крупнейший фонд прямых инвестиций в странах Балтии, объявил о покупке у бельгийской технологической компании Unifiedpost Group платформ программного обеспечения для бизнеса FitekIN и ONEA. FitekIN ранее принадлежал BaltCap, т. е. BaltCap давно уже знает эту компанию. FitekIN и ONEA предлагают решения по автоматизации и оцифровке для управления и утверждения счетов. Обе компании работают в 13 странах Европы и планируют в будущем выйти также на другие рынки.

Крупных сделок в портфеле акций в течение месяца совершено не было. Больше всего выросли наши позиции, связанные с драгоценными металлами, подорожав на 2,5–18%. Самое негативное влияние на доходность в июле оказали инвестиции, связанные с энергетическими металлами, подешевев на 4–6%. Одна из наших позиций в деревообрабатывающей промышленности также потеряла в цене примерно 10%, поскольку объявленные квартальные результаты не оправдали ожиданий инвесторов.

Благодаря структурному дефициту предложения в секторе сырья и защите, которую он предлагает в нынешней неопределенной геополитической среде, мы по-прежнему видим хорошие возможности именно в этом секторе.

В портфеле облигаций в июле мы зафиксировали прибыль несколькими способами. Сначала последнее запланированное досрочное погашение осуществил фонд коммерческой недвижимости Baltic Horizon, а затем Bigbank полностью погасил свои прямые инвестиции в субординированные облигации 2017 года. Кроме того, мы полностью продали наши инвестиции в субординированные облигации Volkswagen 2023 года.

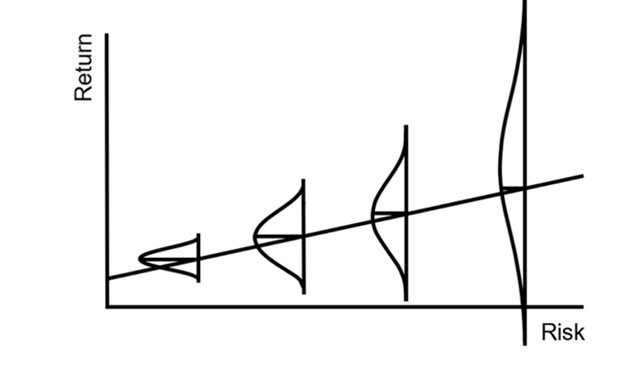

Является ли максимальный риск по-прежнему оптимальной стратегией?

Андрес Вийземанн, руководитель пенсионных фондов LHV

Октябрь на рынках ценных бумаг был относительно спокойным месяцем. Европейский центробанк 17 октября понизил краткосрочные процентные ставки на 0,25 процентных пункта. Поскольку решение центробанка было ожидаемым и фондовые рынки уже учли его в ценах, участники рынка на него особо не отреагировали.