20 Июня 2022 г.

Более 500 тысяч эстоноземельцев ведут накопление в системе II ступени – самого эффективного с точки зрения налогообложения инвестиционного продукта Эстонии. Каждый уплаченный евро приносит на личный пенсионный счет вкладчика дополнительные 2,2 евро из налогового бюджета. Преимущества накопления в системе II и III ступени хорошо известны большинству из нас, так что многие, даже выйдя на пенсию, продолжают делать взносы во вторую ступень, пока окончательно не уйдут с работы. А вот как поступить, когда период накопления закончится, им пока не ясно. Для тех, кто как в известной пословице хотел бы одновременно и рыбку съесть и при этом дополнительную выгоду получить – появилась такая возможность как фондовая пенсия. И это относительно свежее изменение, которое пока «не вышло в массы».

При достижении пенсионного возраста есть 3 основных способа распорядиться накоплениями II и III ступени:

1)Фондовая пенсия. При этом способу деньги частично остаются фонде, чтобы они продолжали расти, и при этом заключается договор о фондовой пенсии, согласно которому каждый месяц часть накопленных паев продается, а выручка перечисляется на счет пенсионера. Остальные накопления в фонде продолжают расти, а в случае преждевременной смерти остаток накоплений наследуется. Подоходный налог 0 %.

2)Договор страхования. Накопления переводятся в страховое общество и пенсионер получает доплату к пенсии на всю оставшуюся жизнь или на срок, указанный в договоре. Деньги больше не будут расти и скорее всего будут терять покупательную способность из-за инфляции. Подоходный налог 0 %.

3)Единовременная выплата. Все накопления переводятся на банковский счет пенсионера, чтобы пользоваться ими по мере надобности. Деньги больше не растут, их покупательную способность подтачивает инфляция. При этом способе выплаты государству следует уплатить 10% подоходного налога.

В этом году почти 4500 человек закончили период накопления во II ступени: 3% из них выбрали фондовую пенсию, 1% – договор страхования и 96% – предпочли единовременную выплату. Зачем копить десятилетиями, а потом сразу переводить накопленное на свой счет, отдавая при этом 10% подоходного налога государству? По мере роста осведомленности мы должны в ближайшие годы прийти к ситуации, когда самым популярным вариантом выплаты станет фондовая пенсия с 0% подоходным налогом – при которой деньги продолжают расти в выбранном фонде, небольшая часть накопленных паев каждый месяц продается, а выручка переводится на расчетный счет пенсионера. В случае выбора пожизненной фондовой пенсии ставка подоходного налога, уплачиваемого государству, составляет 0%, а в случае преждевременной смерти остаток накоплений наследуют близкие.

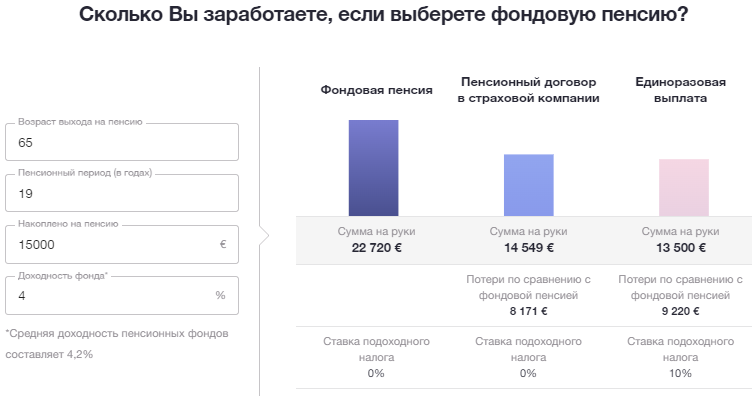

Поскольку лучше один раз увидеть, чем сто раз услышать, давайте посмотрим, как будут выглядеть эти варианты, если к наступлению пенсионного возраста во II и III пенсионных ступенях в сумме накоплено, например, 15 000 €.

В качестве примера: исходя из условий, что средняя доходность пенсионного фонда 4%, первая месячная выплата фондовой пенсии составит 68 €, а через 19 лет последний платеж – 139 €. Тем самым среднемесячная выплата составит 100 €. В случае договора страхования ежемесячные выплаты всегда одинаковы, в нашем случае это 64 евро, что значительно меньше, чем это возможно при фондовой пенсии. В случае же единовременной выплаты с пенсионного счета после уплаты подоходного налога на месячные расходы будет оставаться всего 59 €.

Пенсионный фонд обеспечивает более высокие доходы в пенсионном возрасте

Иными словами, перед будущим пенсионером стоит выбор между 100, 64 или 59 евро в месяц. Я знаю, какой вариант я предпочту. А Вы?

Фондовая пенсия в Эстонии стала самым популярным решением для выплат из фондов II и III пенсионной ступени. Подробнее о фондовой пенсии LHV читайте здесь. И быть может, стоит попросить своих родителей прочитать этот материал, если Вам известно, что им предстоит такое решение? Если Вы предпочитаете смотреть видео, а не читать, то 2-минутный видеоклип объяснит, почему в конце накопительного периода стоит предпочесть фондовую пенсию. Наконец, если Вы однажды выбрали фондовую пенсию с регулярными выплатами, при возникновении неожиданной потребности в крупной сумме (например, проблемы со здоровьем) даже спустя годы Вы можете изменить свое решение относительно остатка накоплений в пользу единовременной выплаты. А это дополнительный аргумент в пользу уверенного выбора фондовой пенсии.

Йоэль Кукемельк,

член правления LHV Varahaldus

Данный материал не является инвестиционной рекомендацией. Управляющим пенсионными фондами LHV является LHV Varahaldus. Стоимость паев фондов может как повышаться, так и снижаться, и доходность фондов за предыдущие периоды не является гарантией или указанием на возможную доходность в последующие периоды. Сохранность стоимости инвестированной в фонд денежной суммы не гарантируется. Ознакомьтесь с проспектом и ключевыми информационными документами пенсионных фондов LHV на странице lhv.ee и проконсультируйтесь со специалистом.

Читать подробнее