27 март 2019 г.

С приближением пенсии следует придерживаться более консервативного подхода к инвестициям, чтобы облегчить возможное влияние биржевого краха на сэкономленные средства до момента, когда их нужно снять со счета. Вместо классического подхода можно использовать подход разных корзин, однако, попробуем выяснить: обеспечит ли он лучшие результаты управления активами?

Если в рамках традиционного подхода имеется в виду единый полный портфель, где, например, 60% активов хранится в акциях и 40% в облигациях, и пропорции обычно особо не меняются, то при использовании системы корзин (bucket approach) активы распределены по разным «корзинам». В первой корзине содержится запас наличных на несколько лет, а в остальных — другие рискованные активы, которые продолжают инвестировать.

Этот поход подходит в некоторых случаях: с одной стороны, из-за уверенности в наличии необходимого для жизни буфера (например, на 1–3 года), на который не влияет ситуация на фондовых рынках, а с другой стороны, Вы не обязаны продавать свои активы в самое неподходящее время, т. е. во время корректировки и крахов.

В рамках системы корзин можно применять разные подходы. Например, стратегия может предполагать две корзины, первая из которых наполнена деньгами, а вторая — облигациями и акциями. Если корзин три, то в первой обычно деньги, во второй — облигации, а в третьей — акции. Также существует много возможностей по ходу дела перемещать средства между корзинами.

Например, если цель — в обеспечении стабильности денежных средств, и для этого используются дивиденды из других классов активов, проценты и продажу быстро подорожавших ценных бумаг. Или если по выходе на пенсию Вы сталкиваетесь с неблагоприятным состоянием рынка и предпочитаете более агрессивную стратегию инвестиции активов, то сначала будут тратиться активы из первой и второй корзины, а при улучшении ситуации первая и вторая корзина вновь заполняются средствами от продажи акций.

В Эстонии сложно использовать данную стратегию для второй пенсионной ступени, так как по достижении пенсионного возраста можно либо продать все паи и позволить страховому обществу делать выплаты, либо оставить паи себе и получать выплаты из фондов. Платежи из фондовой пенсии осуществляются не в точном порядке (например сначала из более безопасных, а потом — из более рискованных активов), а пропорционально (если 70% пенсионных инвестиций содержатся в фонде S LHV, а 30% — в фонде L, то для выплаты паи фондов продаются в одинаковых объемах).

Поэтому систему корзин можно применять при личном инвестировании; однако действительно ли данный подход оправдывает себя по сравнению со статичной стратегией, когда в портфеле, например, 40% составляют облигации и 60% акций, выплаты осуществляются пропорционально и доли активов не меняются в течении всего периода?

В конце прошлого года профессор IESE Business School Хавьер Эстрада опубликовал исследование, в котором подробно рассматривал данную тему. В рамках рассмотрения истории рынков 21 государства в течение 115 лет, он, протестировав различные вероятные сценарии, сделал вывод, что статические стратегии проявили в исторической перспективе большую успешность, чем при распределении инвестиций по корзинам.

Анализ основывался на портфеле в размере 1000‑долларовой инвестиции и 30‑летнем пенсионном периоде. В первый год сняли 4%, и в последующие годы данная сумма была увеличена в размере инфляции.

В рамках статической стратегии сумма снималась пропорционально из акций и облигаций, после чего доли корректировались для обеспечения первоначального соотношения активов. В рамках стратегии корзин в первой хранились предназначенные для двухлетних выплат ликвидные средства, хранящиеся в краткосрочных правительственных облигациях, а во второй — акции. В данной системе выплаты производились по трем различным правилам, и позже распределение активов не ребалансировалось.

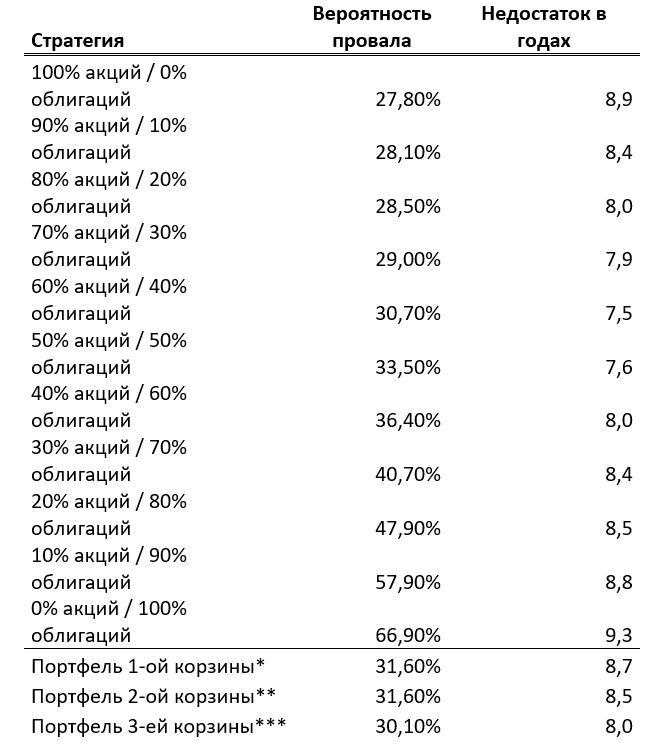

В данной таблице указано, что если при использовании стратегии 40% государственных облигаций и 60% акций вероятность провала стратегии составляет в среднем 30,7% (т. е. 4% ежегодных выплат не удалось реализовать) и в данном случае активы исчерпались бы в среднем за 7,5 лет до окончания 30‑летнего пенсионного периода, то данные результаты были бы лучше показателей всех трех стратегий корзин. Такая же симуляция протяженностью в 115 лет с портфелем 60% акций и 40% облигаций только на основании финансовых рынков США никогда бы не провалилась, причем вероятность провала трех стратегий корзин составила бы 3,5–4,7%.

*Если в прошлом году стоимость акций упала, то средства для выплаты берутся из корзины облигаций. В ином случае средства берутся из корзины акций и, при необходимости, наполняется корзина облигаций.

**Если в прошлом году доходность акций была ниже долгосрочного среднего значения, то средства для выплаты берутся из корзины облигаций. В ином случае средства берутся из корзины акций и, при необходимости, наполняется корзина облигаций.

***Если средняя доходность за последние пять лет ниже долгосрочного среднего значения, то средства для выплаты берутся из корзины облигаций. В ином случае средства берутся из корзины акций и, при необходимости, наполняется корзина облигаций.

Дополнительно Хавьер Эстрада протестировал систему корзин в ситуации, при которой выплат в корзине облигаций хватило бы на один год, три года, пять лет, и пришел к выводу, что вероятность провала увеличивается соответственно размеру денежных активов, остающихся в первой корзине.

Существует две основные причины, почему портфель с фиксированными активами обычно достигает лучших результатов, чем стратегия корзин. Многолетний денежный запас или доля очень ликвидных облигаций действительно могут создать чувство безопасности, однако данная доля портфеля не приносит той прибыли, которую можно было бы заработать уже выйдя на пенсию.

Вторая проблема исходит из обстоятельства, что если обычно первые корзины наполняются средствами, полученными от более успешной продажи рискованных активов, то в классическом портфеле периодическая ребалансировка активов помогает заработать и на падении цен. Например, если в связи с изменением ситуации на финансовых рынках доля акций в портфеле падает с 40% до 20%, а процент облигаций увеличивается соответственно, то для восстановления прежнего состояния следует купить акции, которые исторически являлись прибыльной инвестицией.

Эрко Ребане, аналитик LHV

Читать подробнее