27 июня 2018 г.

Перед начинающим инвестором может встать множество вопросов, среди которых зачастую встречается дилемма - разместить ли в ценные бумаги все свободные средства разом или делать это по частям через определенные промежутки времени.

У обоих подходов есть свои преимущества и недостатки. Инвестируя всю сумму разом, Вы осознанно или непреднамеренно занимаетесь согласованием рынка по времени, и в конечном итоге это может существенно повлиять на конечный результат. Представим ситуацию, что период Ваших инвестиций составляет 10 лет, и на дворе 2009 год, когда глобальный фондовый рынок пребывает в коме после 50%-го падения. Теперь-то мы знаем, что в то время единственным верным решением было инвестировать всю сумму. Однако, в 2009-м это не было столь очевидным.

При том же временном горизонте, но выбрав за начальную точку год 2018, когда продлившийся 9 лет 210%-ный подъем на фондовом рынке остался в прошлом, с большой долей вероятности придется согласиться на более скромную доходность, поскольку процентные ставки растут, а экономический цикл достигает более зрелой фазы. Замедление экономического роста или даже начало нового спада неизбежно создаст риск того, что, вложив всю сумму сразу, мы можем оказаться в ситуации, когда стоимость портфеля в один прекрасный момент упадет на 20-30%.

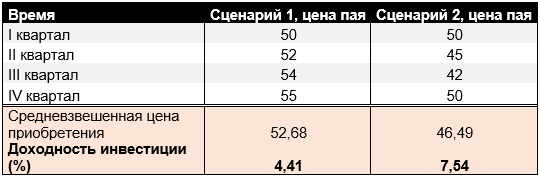

Если дальнейший путь на фондовых рынках окажется шатким и возникнет основание опасаться коррекции, временное распределение инвестиции позволит извлечь пользу из падения. Возьмем, к примеру, ситуацию, когда два инвестора размещают 1000 € в квартал в два разных индексных фонда. Первый делает взносы в фонд, пай которого стабильно растет на 10% в год, а во втором случае цена ценной бумаги после волатильного года остается на том же уровне.

На первый взгляд можно подумать, что более успешным оказался инвестор, который наслаждался спокойным ростом, но фактически получил больший доход по сравнению с инвестором, путь которого был более тернистым. Последнему удалось приобрести большее число паев по более низкой цене и, следовательно, достичь за счет этого более высокой доходности при росте цены.

Другим способом распределения инвестиций в акций является их планирование на периоды коррекции. К примеру, первая покупка происходит в момент, когда фондовый рынок должен упасть на 10%, следующая инвестиция делается при - 15% и т.д. Слабой стороной такого подхода является более высокий риск потерять положительную доходность, поскольку время от времени случаются периоды, когда в течение года ни одного существенного спада не происходит. Более выгодным может оказаться комбинирование с регулярными покупками акций. Например, приобретение акций происходит регулярно раз в квартал (или месяц), но будущие покупки делаются раньше в случае падения фондового рынка на 10% или 15%. Конечно же, необходимо понять, приводят ли обусловленные коррекцией факторы к фундаментальным изменениям в долгосрочных перспективах инвестирования. Если нет, можно продолжать регулярные покупки.

Исторически инвестирование всей суммы разом приводило всё же к более высокой доходности, чем постепенные вложения, поскольку рынки растут в целом три года из четырех. Но для многих задача может быть сложной – инвестировать во время краха некомфортно, поскольку ситуация на бирже всегда может резко ухудшиться, а на растущих рынках есть опасность «поймать» момент максимального подъема как раз перед следующим значительным падением. Диверсификация инвестиций по времени подходит, таким образом, инвесторам, которые опасаются рисков и, хоть и готовы пожертвовать частью потенциала роста, предпочитают спать спокойно в периоды спадов на рынках.

Эрко Ребане, аналитик LHV

Читать подробнее