22. марта 2017 г.

Первые два месяца года были для фондовых рынков очень успешными: глобальный фондовый рынок вырос на 5% (MSCI World), и во многих частях мира доходность за январь и февраль оказалась еще более заметной. Хотя проведение параллелей с предыдущими годами нельзя считать гарантией, при положительном начале года история указывает на продолжение такой тенденции.

Участникам рынка нравится находить в истории схожее движение цен и поведение инвесторов, чтобы на основе этого предсказывать возможные развития в будущем. Хотя в экономическом смысле может быть сложно сравнивать текущие состояние с более далекими годами, так как переменных величин очень много и идентичной среды не будет никогда, к стадному поведению может привести просто знание, что в истории было так.

Например, сложилось мнение, что на фондовом рынке Соединенных Штатов с мая по октябрь доходность остается более низкой, чем в период с ноября по апрель. Также история показывает, что по какой-то причине именно сентябрь обычно самый плохой месяц на биржах, а в декабре обычно ожидается рождественское ралли.

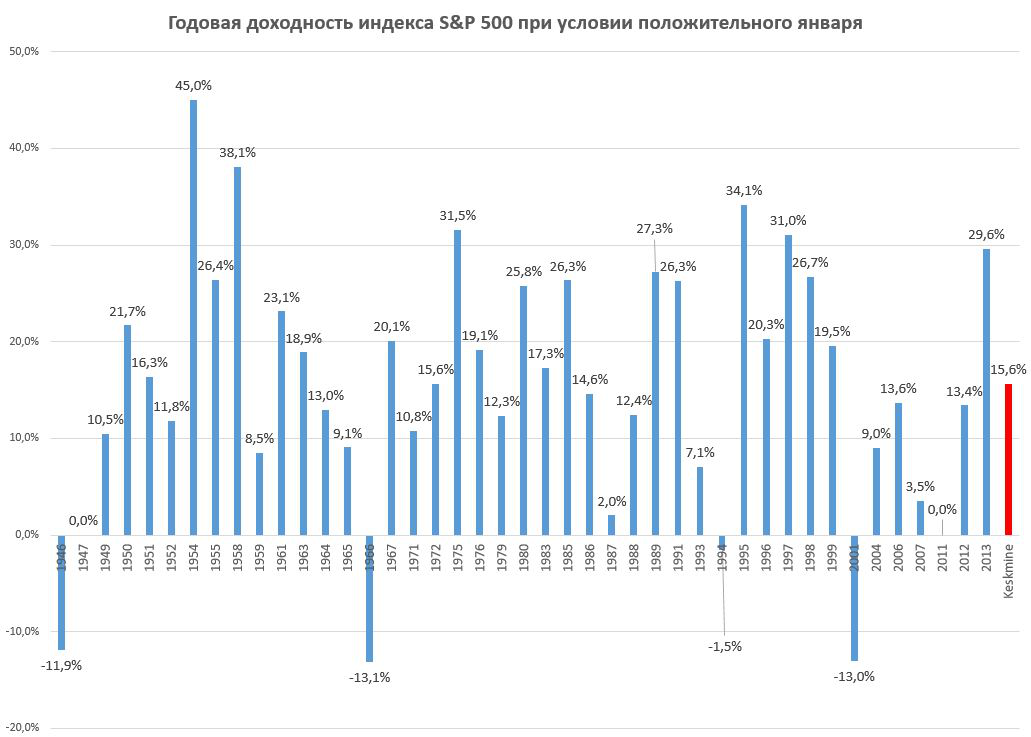

В 1972 году Yale Hirsch заявил в инвестиционном ежемесячнике «Stock Trader’s Almanac», что по доходности фондового рынка Соединенных Штатов в январе можно предсказать движение всего года. Индикатор не очень хорошо работает тогда, когда доходность января формируется негативной (как с резкой поправкой показал начавшийся 2016 год), однако в 90% случаев доходность индекса S&P 500 оказывалась положительной в разрезе всего года (также 0%), если конец января был «зеленым».

Источник: Bloomberg, LHV

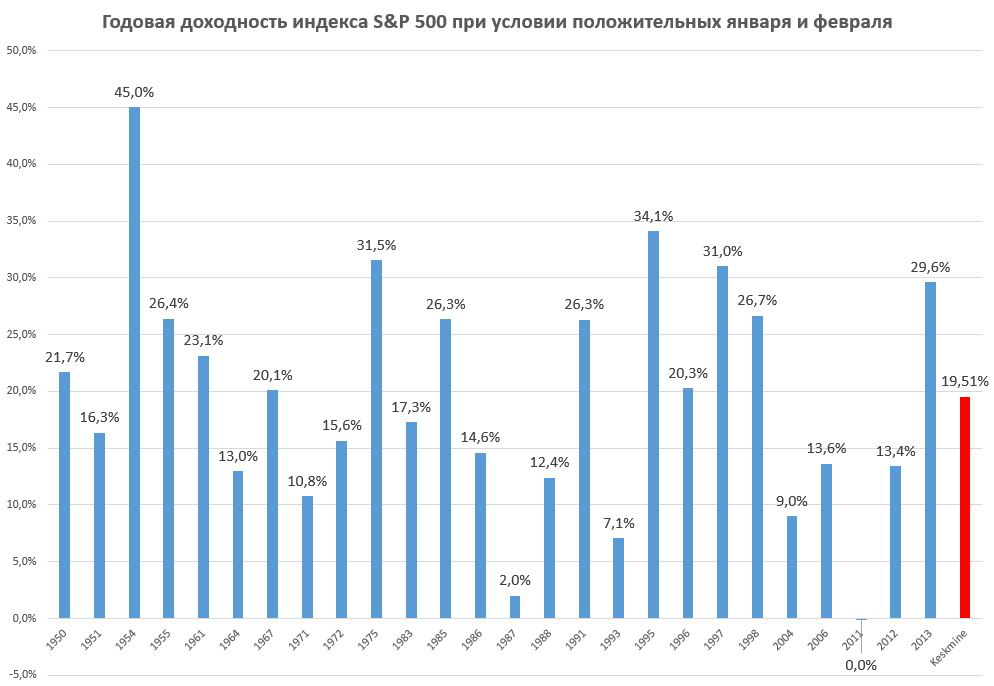

Статистика говорит ещё громче, если рассмотреть первые два месяца прошлого года. В период после Второй Мировой войны, то есть начиная с 1946 года, можно отметить всего 26 лет, когда доходность S&P 500 была положительной как в январе, так и в феврале. S&P 500 (не считая дивиденды) не только закончил все эти годы в плюсе, но и достиг в среднем 19,5% доходности. Самым слабым рост был в 1987 и 2011 годах, когда широкополосный индекс вырос соответственно на 2% и 0,0%.

Источник: Bloomberg, LHV

Хотя вышеизложенное может говорить в пользу хорошего биржевого года, нельзя принимать исторические движения в качестве гарантии, что все всегда будет идти по той же тропе. Продолжавшийся с ноября мощный рост на фондовых рынках США произошел благодаря ожиданию, что Дональд Трамп сумеет при поддержке фискальных стимулов быстрее запустить экономический рост Соединенных Штатов, по причине чего дальнейшее во многом зависит от того, как сформируется его дальнейшая политика, и оправдаются ли ожидания инвесторов.

Инвестиционные решения не должны основываться на биржевых аномалиях и сезонных колебаниях, так как это может оказаться охотой за недолгосрочной иллюзией, что в итоге может принести портфелям больше вреда, чем пользы. Успех в инвестировании помогают обеспечить, прежде всего, сосредоточение внимания на долгосрочных целях, распределение рисков между различными классами активов, исходя из хода Ваших собственных инвестиций.

Эрко Ребане

Аналитик LHV